7月7日-9日,谢获宝教授为重庆高级工商管理研修40、41班的同学带来《财务管理与价值创造》。

资金是企业顺畅运转的生命线,多少企业因为资金短缺而得不到持续快速的发展,又有多少企业在发展的顶峰时期因为现金流断裂而轰然倒塌。

如何管理好企业财务?是企业管理人员需要时刻面对的问题。财务管理作为企业管理的重要组成部分是实现企业和外部交往的重要桥梁,充分发挥财务管理的龙头作用能帮助企业更有效地提高经济效益。

讲师介绍

谢获宝

武汉大学经济与管理学员会计系教授,系副主任;经济学博士,会计学博士后;美国西佛罗里达大学访问学者,武汉大学MPACC教育中心副主任。

课堂回顾

谢获宝教授从企业面临的实际问题切入,从成本管理到资源配置,通过华为、万达等企业实际案例的讲解,带领同学们更加清晰地认知财务问题。

什么是财务管理?

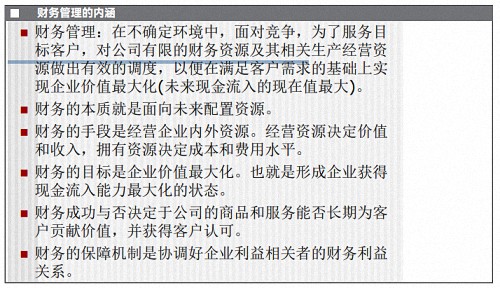

谢获宝教授讲到,财务管理是一种价值创造活动。总体而言,中国企业的管理者们在财务管理的观念上存在着一定的误区,认为财务管理就是会计工作,就是记账。

其实不然,财务管理面对的是企业的未来,是以企业有限资源有效配置为目标的,是企业真正的价值管理、信息整合及企业经营决策的基础。企业高管们必须高度重视财务管理的重要性,保证财务健康,避免财务风险,才能增强企业可持续发展的能力。

分析公司的财务特征

▲成长型公司

1.利润:

低利润水平或亏损是可以接受。所以市盈率普遍较高。导致不确定性较大,这类公司股价的波动幅度一般都很大。股价下跌,人们就看到机会,甚至不甘心,所以买入较多,股价上涨,人们心里发慌,经常就大幅度回落。

2.销售收入增长:

销售收入的增长,年平均车少30%以上,其至更高,如果没有基本的销售,这个公司还处于初创期,是极不成熟的。而且销售收入的增长具有较长持续期。

3.研发投入:

占销售收入的比重最好超过15%,甚至更高,处于同行业的80%分位以上。这是技术能力的基础。

4.销售费用:

占销售收入的比重也是比较高,最好在同行中处于80%的分位以上,这是保证市场能力的基础。

5.员工薪酬

至少处于同行80%的分位以上,这是优秀人才形成的基础。

6.经营活动净现金流

经常是负数,所以经营支撑不起公司成长,我们关注现金流,但是不要过分的强调经营现金流,我们需要同时关注筹资现金流,成长性公司很长时期内依赖于融资现金流活着。资本的所有者之所以愿意养若公司,是因为看好公司的未来。也就是很多高成长性企业靠金融而活着。

7.技术

在行业中地位很高,具有独占性,但是稍不留神,就容易被赶超。而且具有核心产品在推出。

▲成熟型公司

1.利润:

高盈利水平,高利润率,保障长期的高盈利基础上的现金分红。

2.销售收入增长:

销售收入的绝对额大《同行业相比市场份额高),但是增长率低。

3.研发投入:

研发投入占销售收入的比重不低,但是没有成长起那么高,然而稳定。

4.销售费用:

销售费用占销售收入的比重也是比较高,最好在同行中处于75%分位水平,这是保证市场能力的基础。

5.员工薪酬

员工薪酬至少处于同行75分位水平。这是优秀人才形成的基础。

6.经营活动净现金流

经营活动净现金流经常是巨大的正数,除了满足维持性投资的需求外,还可以相对高额的现金分红

7.技术

公司的技术在行业中地位很高,具有独占性,而且不容易被赶超。公司具有技术支撑有品质的产品和服务。

▲失败型公司

1.利润:

低盈利水平,低利润率,长期现金分红接近于0。

2.销售收入增长:

营业收入小,增长率低或者下滑。

3.研发投入:

研发投入占比营业收入的比重低。

4.销售费用:

销售费用占比营业收入低。

5.员工薪酬

员工薪酬水平处于25分位以下。

6.经营活动净现金流

经营活动净现金流经常长期为负。

7.技术

公司的技术在行业中地位很低,无独占性。

三天的课程中,谢获宝教授将理论联系实际,讲解大量案例,帮助同学们建构现代财务思维和理论,掌握现代财务工具和方式,在企业经营和金融(资本)活动中持续创造价值、有效管控风险,取得竞争优势和成效。